极目新闻记者 金计

上一年度各保险公司的分红险真实的表现如何?近期各人身险公司陆续公布了“成绩单”。记者注意到,鼎诚人寿、长城人寿、光大永明人寿等险企的分红险的红利实现率出现“断崖式”下滑,有产品甚至滑落至0%,引起行业关注。

光大永明人寿33款产品未达预期

据了解,为切实保护投保人、被保险人和受益人的合法权益,原银保监会于2023年1月发布《一年期以上人身保险产品信息披露规则》,首次提出要求保险公司披露分红实现率指标,并取消高、中、低三档演示利率表述,调低演示利率水平,有利于引导行业关注自身利差损风险的同时,合理引导保险消费者预期。另外,有助于提升分红型保险的透明度,切实保障消费者的知情权。

据记者不完全统计,目前已有27家人身险公司公布了近800款分红型保险产品的2023年红利实现率。在投资端承压、行业“增收不增利”现象凸显的当下,部分人身险公司的红利实现率表现不佳。

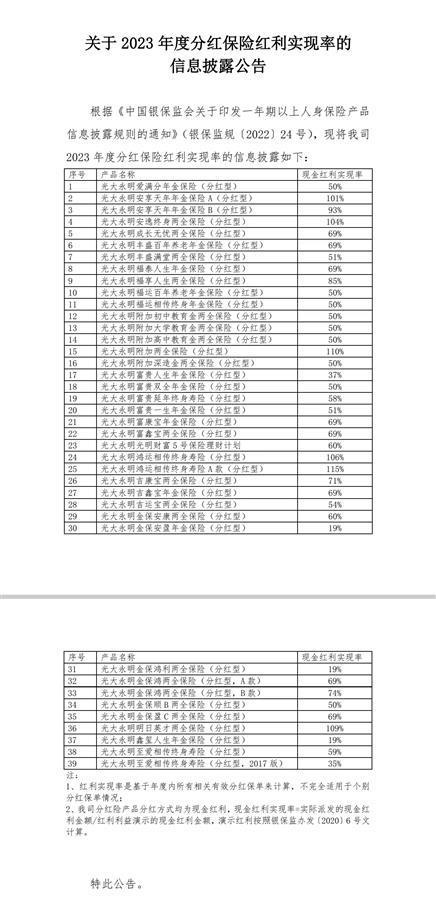

根据光大永明人寿官方网站的信披显示,2023年度光大永明人寿共公布39款分红保险产品的红利实现率。据统计,其中最高的为115%,来自光大永明鸿运相传终身寿险A款(分红型),33款分红保险产品的红利实现率未达100%,其中光大永明鑫玺人生年金保险(分红型)、光大永明金保鸿利两全保险(分红型)、光大永明金保安盈年金保险(分红型)的红利实现率低至19%。

(图源:光大永明人寿官网公告信息)

而2022年度,仅有一款分红保险产品的红利实现率未及100%,最高的红利实现率为220%,来自光大永明光明财富两全保险B款(分红型)。

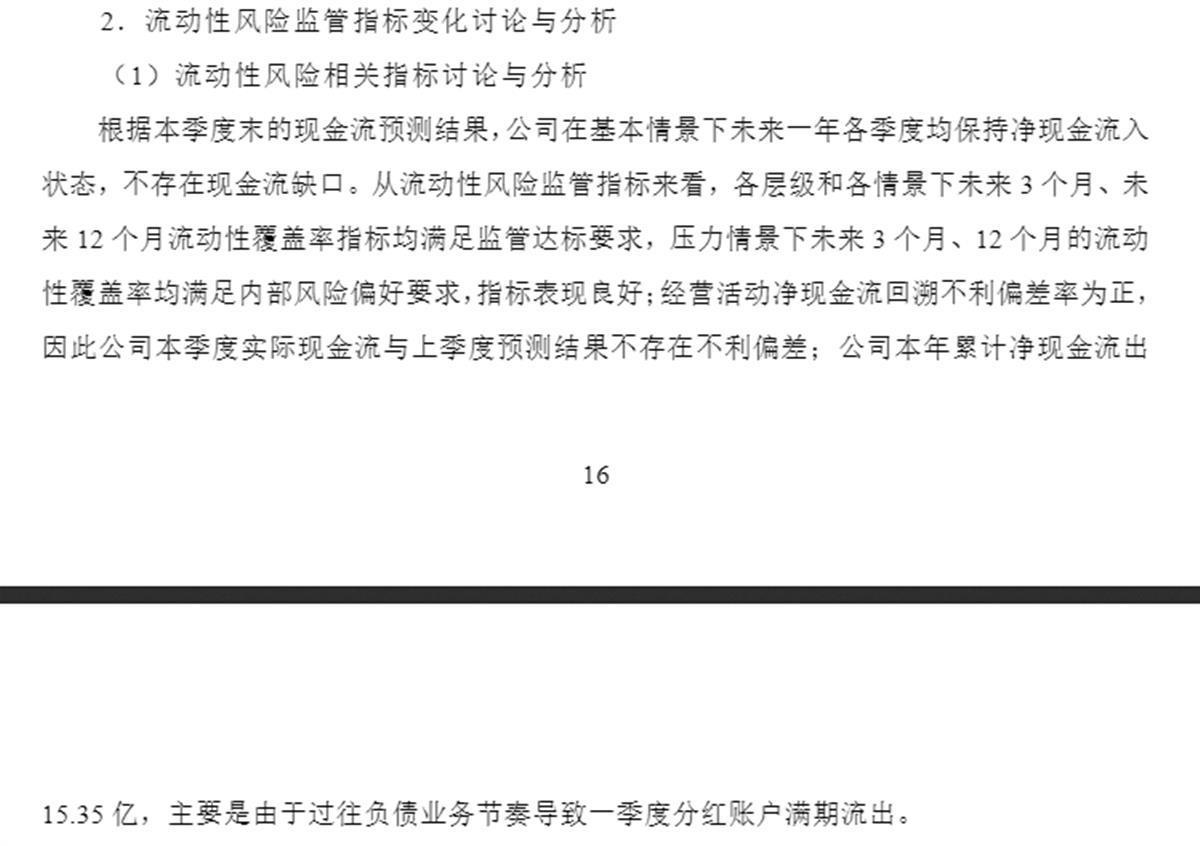

据偿付能力报告数据显示,自2022年起,光大永明人寿面临经营压力。2022年,其净利润出现亏损12.79亿元;2023年,虽保险业务收入有增长,但其净利润仍为亏损6.56亿元。今年一季度,净亏损6.2亿元,保险业务收入同比下降16%。

光大永明人寿在报告中指出,一季度末公司累计净现金流出15.35亿元,主要是由于过往负债业务节奏导致一季度分红账户满期流出。值得注意的是,去年同期,光大永明人寿分红账户业务净现金流出近44.7亿元,而累计净现金流出仅为7.43亿元。

(图源:光大永明人寿2024年1季度偿付能力报告)

不仅是光大永明人寿,长城人寿、鼎诚人寿等披露的2023年度红利实现率也均出现明显下滑。

其中,长城人寿27款分红险产品红利实现率全部跌破100%,最低降至75%,上年度公司分红险红利实现率均在100%及以上;鼎诚人寿所售“新光海航祥瑞团体年金保险(分红型)”的红利实现率已低至0%。

(图源:鼎诚人寿官网)

分红险考验公司综合运营能力

尽管分红险红利实现率不及预期,但在低利率和资产荒的投资环境叠加保险“报行合一”规定的影响下,“保底收益+分红”的分红险仍然吸引了不少消费者。

2023年起,随着资管新规打破刚兑、利率走低后,分红险重新成为主流保险产品的呼声再起,认为未来分红险也将是财富管理市场上主流的类固收产品。根据各公司公布的产品资料,目前主流分红险定价利率往往为 2%-2.5%,加上不低于70%的分红比例要求,整体分红利率处于2.8%—3.5%区间。分红险在低风险金融产品中仍具有收益率优势,前提是红利实现率不能太低。

资深保险经纪人孙雅杰接受极目新闻记者采访时表示,分红险的红利实现率下滑主要有三个方面的原因:首先,监管出台“限高令”,让保险公司回归到自身的实际投资水平,按实际来分配,而不是贴钱去分配;其次,权益市场表现不尽如人意,部分保险公司资产端难寻到合适的投资标的;保险公司负债压力大,所以采取降低分红实现率策略。在保证利益有所下降的情况下,分红险将对公司的综合运营能力提出更高的要求。

“历史分红实现率只代表过去,不代表未来,不能过度依赖过去的数据来推测未来。”孙雅杰提醒消费者,红利实现率并不是参考购买分红保险产品的唯一指标,消费者在选择保险产品时还需要考虑保险公司的财务稳定性,如资本充足率、偿付能力充足率等,了解保险公司的投资策略、业绩及其历史投资回报,选择与个人财务目标和风险偏好相匹配的分红险产品。

(来源:极目新闻)

更多精彩资讯请在应用市场下载“极目新闻”客户端,未经授权请勿转载,欢迎提供新闻线索,一经采纳即付报酬。24小时报料热线027-86777777。